| "Nada podemos esperar sino de nosotros mismos" | SURda |

|

09-04-2016 |

Panamá Papers y los argumentos de Macri

Rolando Astarita

La filtración de los archivos de Mossak Fonseca, publicada por el diario Süddeutsche Zeitung y el Consorcio Internacional de Periodistas de Investigación (ICIJ por sus siglas en inglés), ha sacudido a la opinión pública. En Argentina se supo que el presidente Macri integró el directorio de Fleg Trading, empresa offshore registrada en Bahamas entre 1998 y 2008. Luego se conoció que también integró el directorio de Kagemusha, otra offshore, formada en Panamá en 1981. También son propietarios de empresas offshore Néstor Grindetti, intendente de Lanús y ex ministro de Hacienda de la Ciudad de Buenos Aires; Jorge Macri, intendente de Vicente López; Claudio Avruj, secretario de Derechos Humanos de la Nación; y Daniel Angelici, considerado operador en la Justicia, todos de Cambiemos (datos de Perfil).

La defensa de Macri, fue decir que no fue accionista ni cobró dividendos de esas firmas, que habrían sido formadas por el padre con el objeto de participar en otras sociedades como inversoras en Brasil. “Está todo perfecto”, dijo. En lo que sigue presento algunos elementos para que el lector pueda evaluar hasta qué punto no está todo perfecto.

Paraísos fiscales y capital financiero

Mossak Fonseca es una firma panameña de abogados que vende empresas offshore, o compañías fantasma. Mossak Fonseca las ha vendido en Zurich, Londres, Miami, Hong Kong y otros 35 lugares alrededor del mundo. Los clientes pueden comprar una empresa por cifras irrisorias, por ejemplo, 1000 dólares. En realidad, compran una cascara vacía, porque lo que les interesa es evadir impuestos (o pagar menos impuestos), lavar dinero producto de fraudes, sobornos y otros crímenes, u ocultar conflictos de interés. ( http://www.taxjustice.net/ ). Mossack Fonseca, o el estudio de abogado que se encargue de organizar la empresa offshore, puede incluso proveer un director fingido. Una vez que se ha pagado al estudio de abogados, se establece el marco organizativo y operativo, se lo registra en la jurisdicción local y se establecen comisiones anuales para mantener la empresa.

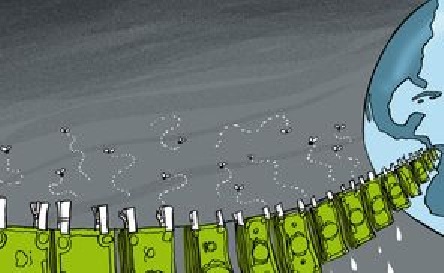

La creación de estas empresas offshore o fantasmas se ha convertido en rutina para corporaciones, fondos de inversion y millonarios. Según Tax Justice Net (del que extraemos la mayor parte de los datos de esta nota) en 2012 habría entre 21 y 32 billones de dólares en activos financieros en offshore, en su mayoría sin pagar impuestos, y en condiciones secretas.

Las empresas fantasma, se ubican entonces en los llamados paraísos fiscales (tax haven) donde por lo general hay ventajas impositivas para los inversores extranjeros, además de libertad completa de movimientos de capitales, de entrada y salida. Pero no se trata solo de impuestos. Otro aspecto fundamental es que esos paraísos permiten escapar, o al menos debilitar, las leyes y regulaciones de otras jurisdicciones. Por ejemplo, eludir las reglamentaciones que obligan a dar a conocer la actividad de la empresa, sus dueños, el capital propio, etcétera. Por esta razón el secretismo tiene un primerísimo lugar en esta operatoria, junto a los bajos o nulos impuestos. En algunos paraísos fiscales se privilegia el aspecto impositivo, en otros el secretismo, y en otros una combinación de ambos. Existen más de 70 paraísos fiscales en el mundo, entre ellos Andorra, Barbado, Liechtenstein, Bahamas, Luxemburgo, Bermudas, Islas Vírgenes Británicas, Seychelles. También hay países adelantados, como Suiza y Hong Kong. Por su parte, EEUU hospeda grandes sumas de activos poseídos por extranjeros en condiciones de fuerte secreto; y el estado de Delaware es un conocido paraíso fiscal. Gran Bretaña dirige una red global de Overseas Territories and Crown Dependencies que incluye algunos de los paraísos fiscales más grandes del mundo, como las Islas Vírgenes Británicas, Bermuda y Jersey. Ni EEUU, ni Gran Bretaña, ni otras potencias, hacen mucho por acabar con este sistema.

Los estudios como Mossak Fonseca operan siempre en combinación con bancos y otros estudios de abogados, a fin de dar apoyo a estructuras trasnacionales complejas, que son necesarias para clientes “políticamente expuestos” y gente adinerada que desea mantener ocultas sus actividades criminales; o para los que necesitan mover el dinero a lo largo del mundo a fin de que se pierda el rastro de su origen. En el caso de Mossak Fonseca, las subsidiarias de más de 500 bancos registraron cerca de 15.600 empresas fantasma con el estudio de abogados. El HSBC y sus subsidiarias tienen más de 2.300 de esas empresas, y UBS más de 1100; Credit Suisse 1105 y Société Générale 979. No se puede entender el entramado del movimiento de dinero de origen ilícito, o la evasión de impuestos a gran escala al margen del sistema financiero internacional y los grandes bancos.

El escándalo de la filtración Mossak Fonseca

En total, Mossak Fonseca creó 240.000 empresas fantasma. Entre sus clientes: 29 millonarios (esto es, poseen miles de millones de dólares) de la lista de los 500 más ricos de la revista Fortune. También figuran doce jefes de Estado actuales o pasados (Putin, Macri, Poroshenko que es el presidente de Ucrania, Xi Jinping, de China, y ex jefes de Estado de Georgia, Irak, Jordania, Qatar, Arabia Saudita, Sudan y Emiratos Árabes); además de unos 200 políticos, incluyendo un número importante de ministros. Por ejemplo, un cuarto de los miembros del gabinete de Islandia tienen empresas offshore; importantes dirigentes chavistas también aparecen en la lista; y ya mencionamos a los representantes criollos. Recordemos también que incluso antes de que estallara este escándalo, Mossak Fonseca había sido investigada en Brasil por la “Operación Lava Jato”. Los fiscales la llamaron “gran lavadora de dinero” y presentaron cargos. También en Alemania, a comienzos de 2015, Mossak Fonseca había sido vinculada a operaciones de fraude fiscal realizadas por el Commerzbank (uno de los bancos más grandes del país). Pero Mossak Fonseca es apenas la punta del iceberg. Como vimos, el sistema mueve cifras siderales.

“Hay que pagar impuestos con alegría”

“Hay que pagar con alegría más impuesto a las ganancias”, declaró Macri apenas cuatro días después de haber asumido la presidencia. Y agregó: “voy a ser implacable con los que no cumplan”. Pero las empresas fantasma no se crean solo para guardar o lavar dinero sucio, sino también para eludir impuestos. Es que las grandes compañías, y otras personas acaudaladas, sean de países adelantados o atrasados, evaden impuestos utilizando los paraísos fiscales. En este punto no se distinguen las “burguesías nacionales” de las “burguesías cipayas y agentes del capital financiero internacional”. Todas están en el mismo negocio. La estrategia Base Erosion and Profit Shifting (BEPS) está en el centro del problema: consiste en girar artificialmente beneficios a paraísos fiscales, a fin de eludir el pago de impuestos. Es una actividad legal, por supuesto, por medio de la cual se evaden (las multinacionales en primer lugar) miles de millones de dólares.

Las investigaciones realizadas por Tax Justice Net muestran que desde 2013, y estimando conservadoramente, las pérdidas anuales de ingresos representan entre el 4 y el 10% del impuesto total al ingreso de las corporaciones globales; esto es entre 100.000 y 240.000 millones de dólares anuales. El World Investment Report, 2015, de la UNCTAD, encontró que solo una forma de giro de beneficios ocasionó pérdidas anuales a los países en desarrollo por cerca de 100.000 millones de dólares. Investigadores del FMI encontraron que las pérdidas para los países en desarrollo serían el doble de esto, y que las pérdidas globales estarían en 600.000 millones de dólares. La Unión Europea calcula la pérdida en 660.000 millones de dólares, lo que representa el 27% de las ganancias brutas de las multinacionales de EEUU, o aproximadamente el 0,9% del PBI mundial. Y el giro de beneficios ha crecido rápidamente después de la crisis 2007-9. Actualmente representan el 25-30% del total de los beneficios, contra el 5-10% en los 1990.

A la vista de estos datos, ¿quién puede creer que los Macri adquirieron empresas offshore para “pagar con alegría los impuestos”? ¿Nos están tomando el pelo? La operatoria de estos estudios de abogados, la red de empresas que son cáscaras vacías, la densa trama de bancos y otras instituciones financieras, y su vinculación con fracciones de las burguesías de todos los países (incluidos los empresarios nacionales y populares al estilo Lázaro Baez) constituyen la expresión más pura de la lógica del capital, esto es, del capital que busca valorizarse saltando cualquier barrera, y a cualquier costo. En otros términos, “está todo perfecto” para los que manejan millones, eluden impuestos por otros muchos millones y le mienten al pueblo diciendo que no hay otra forma de cubrir los déficits fiscales que recortando los presupuestos en salud y educación, o hambreando y despidiendo gente. “Está todo perfecto”… en las cuentas de algún paraíso fiscal.

Fuente: https://rolandoastarita.wordpress.com/2016/

| Copyright © 2007 SURda All rights reserved. webmaster@surda.se | |